Finans dünyasında yol alırken, sıklıkla karşımıza çıkan bir terim var: Stopaj.

İşletme sahipleri ve finans uzmanlarının hayatında zorunlu olarak yer alan stopaj, birçok noktada kafa karıştırıcı gelebiliyor. Fakat stopajı anlamak, işletmelerin vergisel yükümlülüklerini doğru bir şekilde yerine getirmelerinin ve finansal stratejilerini etkin bir şekilde yönetmelerinin anahtarıdır.

Stopaj, elde edilen kazancın ödemesi yapılırken gelir vergisinin doğrudan kesilerek devlete ödenmesi işlemidir.

İşletmelerin mali sorumluluklarının başında stopaj gelir. Firmaların finansal yönetiminin temel taşlarından biri, vergi yükümlülüklerini doğru anlamak ve yerine getirmektir. Stopaj kesintileri de bunlardan biri olmakla birlikte oldukça önemlidir.

İnternette bu konu stopaj vergisi nedir, stopaj vergisi ne kadar, stopaj vergisini kim öder şeklinde aramalarla yer almaktadır. Halk arasında stopaj vergisi olarak bilinen stopaj, aslında bir vergi ödeme yöntemidir.

Peki stopaj nedir, stopaj nasıl hesaplanır, stopaj nasıl ödenir? Tüm bu soruların cevapları detaylarıyla yazımızda yer alıyor.

İçindekiler

Stopaj Nedir?

Stopaj nedir sorusunu cevaplamak, işletmelerin vergisel yükümlülüklerini doğru anlamaları ve yerine getirmeleri açısından önemlidir.

Gelir vergisi beyannamesi ve vergi kanunları uyarınca serbest meslek ödemeleri gibi ödemelerin brüt tutarları üzerinden vergi matrahını tespit etmek üzere yapılan kesintiye stopaj denir.

Stopaj, gelir ya da kurumlar vergisine tabi bir kazançtan bir gelir ödemesi yapıldığı sırada gelirin bir bölümünün vergi olarak kesilerek doğrudan devlete ödenmesi işlemidir.

Kısa tabiri ile stopaj aslında bir vergi ödeme türüdür Stopaj kesintisi, gelir veya kazancın elde edildiği anda, yani “kaynağında” gerçekleştirilir.

Stopajı daha net anlamanız için hayatımızdan bir örnek verelim.

Gelir vergisini duymuşsunuzdur. Gelir vergisi, Türkiye’de yaşayan ve bir kazanç kaynağı herkesin ödemesi gereken bir vergidir. Gelir vergisi yılda 2 taksitle ödenir. Stopaj ise az önce anlattığımız gibi gelir vergisinin kaynağında kesilmesi işlemidir. Yani stopaj yasalar çerçevesinde verginin direkt kesilmesidir diyebiliriz.

İlginizi çekebilir: E-ticaret Stopaj Vergisi nedir?

Stopaj Kesintilerinin Amacı Nedir?

Stopaj kesintisinin amacı işletmelerin veya bireylerin vergi mükellefiyetlerini yerine getirmelerine yardımcı olmak ve vergi idaresinin topladığı gelirlerin etkin bir şekilde yönetilmesini sağlamaktır.

Stopaj kesintileri, hem gelir elde eden bireylerin hem de ödemede bulunan şirketlerin vergisel yükümlülüğünü yerine getirmelerine olanak tanır.

Stopaj, kaynağında kesilen bir vergi olması özelliğiyle devletin gelirlerini düzenli ve etkin bir şekilde toplamasına yardımcı olurken, mükelleflerin de vergi yükümlülüklerini daha kolay yönetmelerini sağlar.

Bunu daha detaylı açıklayalım. Stopajın bir vergi ödeme türü olduğunu söylemiştik. Gelir vergisini ödemenin de birden çok yolu vardır. Fakat stopaj ile vergi dairesine vergi ödemeyi hatırlama, vergi takibi yapma gibi sorumluluklar; vergi henüz gelir vatandaşın eline ulaşmadan kesildiği için vergi dairesi ve vatandaşın üzerinden alınmış olur.

Peki, stopaj ne işe yarar ve vergi sistemindeki yeri nedir?

- Kolaylık sağlar: Stopaj yönetimi, kaynağında kesilen bir vergi olduğu için vergi toplama sürecini kolaylaştırır ve etkin bir şekilde yürümesini sağlar. Vergi idaresi için vergilerin zamanında toplanmasına olanak sağlarken vergi mükelleflerinin yıllık gelir vergilerini karşılarken bir kısmını önceden tamamlamış olmalarını sağlar.

- Vergi kaçakçılığının önlenmesini sağlar: Kaynakta, yani ödeme anında yapılan gelir vergi kesintisi sayesinde vergi kaçırmayı önler.

- Vergi mükellefi için kolaylık sağlar: Mükelleflerin vergi yükümlülüklerini daha rahat yönetmelerini sağlar. Özellikle serbest meslek, e-ticaret firmaları ve kobiler için kaynağında kesilen vergiler yıllık toplu vergi yükünü azaltmış olur.

Kısaca stopaj, vergi sistemlerinin etkinliği açısından oldukça önemli olmakla birlikte vergi mükelleflerine birçok avantaj sağlar. Bu konuyu daha iyi anlamanız için hayatın içerisinden bir örnek verelim.

Bir serbest meslek çalışanından hizmet aldığınızı düşünün. Kendisine bir ödeme yapacaksınız. Farz edelim ki 10.000TL ödemesi var.

Kanuna göre bu kişinin aldığı her ödeme için %20 stopaj vergi kesintisi yapılmaktadır. Yani alacağı 10.000tllik ödemenin 2000 TL’lik tutarı stopaj vergisi olarak kesilecektir. Vergi kesintisini vergi dairesine yatırarak hizmet sağlayıcıya 8000 TL ödemeniz gerekmektedir.

Stopaj Nasıl Hesaplanır?

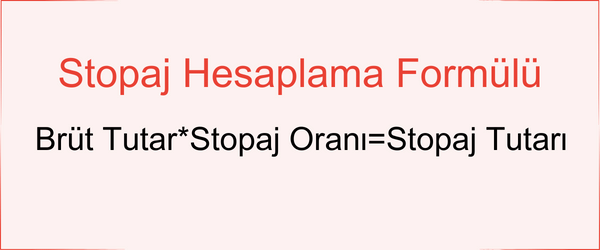

Stopaj hesaplama işlemi, ödenen tutar üzerinden belirlenen orana göre yapılır.

Hesaplama şu adımları takip eder:

- Brüt tutarın belirlenmesi: Vergi kesintileri olmadan yapılan tutarı ifade eder. Brüt tutar, ödeme yapılacak toplam tutardır.

- Uygulanacak Stopaj Oranı Tespiti: Gelir türüne göre stopaj oranları değişiklik gösterir. Yukarıda bahsettiğimiz gelir türlerine göre yasal stopaj oranı tespit edilir.Örneğin: Çalışana yapılan maaş ödemesinde, maaşın girdiği vergi dilimine göre stopaj oranları %15 ile %40 arasında değişiklik gösterir.

- Stopaj vergisi tutarının hesaplaması: Belirlenen brüt tutar üzerinden yasal oran uygulanarak stopaj tutarı hesaplanır.

- Net Ödemenin Hesaplanması: Brüt tutardan net oran çıkarıldığında net ödeme tutarına ulaşılır.

Stopaj Hesaplama (Örnek):

Bir şirket, bağımsız bir hizmet sağlayıcıya 10.000 TL ödeme yapacaksa ve bu hizmet için stopaj oranı %20 ise;

- Stopaj Tutarı = 10.000 TL x %20 = 2.000 TL

- Net Ödeme = 10.000 TL – 2.000 TL = 8.000 TL

Stopaj, işletmelerin finansal işleyişinin önemli bir parçasıdır. Doğru hesaplama ve ödeme, olası mali cezaların önlenmesinde ve vergi yükümlülüklerinin düzgün bir şekilde yerine getirilmesinde büyük rol oynar.

İşletmelerin vergilendirme noktasında güncel mevzuatı takip etmeleri ve gerekirse profesyonel mali danışmanlık almalarını öneririz.

Stopaj kesintisinin uygulanmasındaki temel amaç, vergi kaçakçılığını önlemek ve vergi gelirlerini düzenli olarak toplamaktır. Bu nedenle, ilgili gelir kalemlerinde yapılan ödemelerde stopaj kesintisinin doğru bir şekilde hesaplanması ve ödenmesi gereklidir.

Her gelir kalemi için uygulanan stopaj oranları, mevzuat değişikliklerine göre farklılık gösterebilir ve güncel vergi kanunlarına göre belirlenir.

Personele Ödenen Stopaj Nasıl Hesaplanır?

Personele ödenen stopaj hesaplama işleminde vergi oranlarına bağlı kalınarak stopaj hesaplama işlemi ile aynı adımlar izlenir.

Maaş stopaj hesaplama çalışanın brüt ücretinden SGK ve istisnalar çıkarıldıktan sonra kalan tutar üzerinden hesaplanır. Yani ücret stopajını hesaplamayı net bir formülle ifade etmek mümkün değildir.

Ücret ödemelerinde “artan oranlı vergi dilimleri” uygulanır. Artan oranlı vergi dilimlerinde kişinin maaşı arttıkça %15, %20, %27 ve %35 gibi artan bir vergilendirme sistemi uygulanır.

Peki hangi maaş aralıklarında hangi stopaj vergi oranı uygulanır?

2025 Yılı Gelir Vergisi Tarifesi

| Gelir Aralığı | Stopaj Oranı |

| 0 – 158.000 TL | %15 |

| 158.000 – 330.000 TL | %20 |

| 330.000 TL – 800.000 TL | %27 |

| 800.000 TL – 4.300.000 TL | %35 |

| 4.300.000 TL üstü | %40 |

Burada önemli bir nokta bulunmaktadır. Gelir vergilerinde 158.000 TL üzerine geçildiğinde vergilendirme gelirin tamamı üzerinden değil, kademelere göre aradaki farka göre ayrı ayrı uygulanmaktadır.

200.000 TL’lik bir gelirin vergilendirmesini örnek alalım.

2025 yılı gelir vergisi dilimlerine göre:

- 158.000 TL’ye kadar olan kısmı için %15,

- 158.000 TL üzerindeki kısmı için %20 oranında stopaj vergisi uygulanmaktadır.

Hesaplama şu şekilde olacaktır:

- 158.000 TL’ye kadar olan kısım: 158.000 TL * %15 = 23.700 TL

- 200.000 TL’nin geri kalan kısmı: 200.000 TL – 158.000 TL = 42.000 TL

- 42.000 TL * %20 = 8.400 TL

Toplam ödenecek vergi tutarı:

23.700 TL + 8.400 TL = 32.100 TL

Sonuç:

200.000 TL’nin 2025 yılı için gelir vergisi 32.100 TL olacaktır.

2025 Yılında Ücretliler için Uygulanacak Gelir Vergisi Tarifesi ise şu şekildedir:

| Gelir Aralığı | Stopaj Oranı |

| 158.000 TL’ye kadar | %15 |

| 330.000 TL’nin 158.000 TL’si için 23.700 TL, fazlası | %20 |

| 1.200.000 TL’nin 330.000 TL’si için 58.100 TL, fazlası | %27 |

| 4.300.000 TL’nin 1.200.000 TL’si için 293.000 TL, fazlası | %35 |

| 4.300.000 TL’den fazlasının 4.300.000 TL’si için 1.378.000 TL, fazlası | %40 |

Stopaj Oranları Nedir?

Stopaj oranları gelire göre %15 ile %40 arasında değişmektedir. Aynı zamanda belirli dönemlerde indirimli stopaj oranlarından faydalanma fırsatı bulunmaktadır.

Geçtiğimiz dönemde döviz tevdiat hesaplarına yürütülen faizlerden ve katılım bankalarınca döviz katılma hesaplarına ödenen kar paylarından; vadesiz, ihbarlı ve özel cari hesaplar ile vadeli hesaplarda gelir vergisi stopajı oranı %25 olarak belirlenmiştir.

Hangi Ödemelerde Stopaj Kesintisi Yapılır?

Gelir ve Kurumlar vergisine tabi kazançlar üzerinden devlet tarafından belirlenen oranlarla gerçekleştirilen kesintiler “stopaj kesintisi” olarak adlandırılır.

Stopaj vergisi, çeşitli gelir kalemlerinde uygulanır ve bu kesintiler, ödemenin türüne göre değişiklik gösterir.

Peki hangi gelir kalemlerinde stopaj kesintisi uygulanır?

Türkiye’de stopaj kesintisinin uygulandığı başlıca gelir kalemleri şunlardır:

- Serbest meslek ödemeleri: Avukatlık, mühendislik, mimarlık, muhasebecilik gibi serbest meslek sahiplerini kapsar. Stopaj, serbest meslek ödemelerinde, ödeme yapılan serbest meslek sahibinin elde ettiği gelir üzerinden belirlenen bir oranda ve gelir kişinin eline geçmeden kesilir.

- Kar payları: Şirketlerin ortaklarına dağıttığı kar payları üzerinden, yasal oranlara göre stopaj kesintisi gerçekleştirilir ve bu kesinti vergi dairesine aktarılır.

- Personele yapılan maaş ödemeleri: İşverenler tarafından, personellerin maaşlarından gelir vergisi dilimlerine göre hesaplanan oranlarda stopaj kesintisi yapılarak vergi dairesine ödenir. Bu şekilde ödenmesi gereken vergi, çalışanın eline geçmeden vergi dairesine yatırılır.

- Gider pusulaları: Gider pusulaları, genellikle belirli bir hizmet karşılığında yapılan ödemeleri belgeler. Gider pusulaları ile yapılan ödemelerde, giderin türüne bağlı olarak yine belirli oranlarda stopaj kesintisi uygulanmaktadır.

- Kira gelirleri: Mülk sahiplerinin elde ettiği kira gelirleri stopaja tabidir. Kira ödemeleri üzerinden, kira gelirinin türüne bağlı olarak değişen oranlarda stopaj kesintisi yapılır. Kiracılar, kira ödemeleri üzerinden belirli bir oranda stopaj kesintisi yapar ve bu tutarı vergi dairesine öder.

- Telif hakları: Sanatçılar, yazarlar, müzisyenler gibi telif hakları sahiplerine yapılan ödemelerde stopaj kesintisi yapılır.

- Menkul kıymetlerden elde edilen gelirler: Tahvil, hisse senedi gibi menkul kıymetlerden elde edilen faiz üzerinden stopaj kesintisi yapılır.

Stopaj Kesintileri ve Vergi Oranları 2025

Stopaj kesintileri ve vergi oranları, yapılan ödemenin türüne göre değişkenlik gösterir.

Örneğin:

- Hizmet Ödemeleri: Genellikle %20 oranında stopaj uygulanır.

- Royalty Ödemeleri: Telif hakları için yapılan ödemelerde stopaj oranı genellikle %20’dir.

- Kira Ödemeleri: Kiralama işlemlerinde stopaj oranı %20 olarak uygulanır.

Bu oranlar, mevzuattaki değişikliklere bağlı olarak farklılık göstermektedir ve şirketiniz için güncel vergi mevzuatını takip etmeniz önemlidir.

Stopaj Vergisini Kim Öder?

Stopaj kesintisi, Türkiye’de gelir ve kurumlar vergisine tabi çeşitli kazançlar üzerinden devlet tarafından belirlenen oranlarla gerçekleştirilen bir vergi kesintisi türüdür. Bu kesinti, ödeme kaynağında, yani gelirin veya kazancın elde edildiği noktada uygulanır ve doğrudan ilgili vergi dairesine ödenir.

Stopaj kesintisi, genellikle şirket tarafından çalışanlara yapılan ödemelerde, hizmet ve mal alımı gibi işlemlerde uygulanır. Peki stopaj vergisini kim öder?

Stopaja tabi olan kurumlar;

- Sermaye şirketleri

- Kooperatifler

- İktisadi kamu kuruluşları

- Dernek veya vakıflara bağlı iktisadi işletmeler

E-ticaret Firmaları İçin Stopajın Önemi

E-ticaret firmaları, çeşitli tedarikçilere ve hizmet sağlayıcılara ödeme yaparken stopaj kesintisi yapmakla yükümlüdür. Bu kesintiler, firmaların vergi yükümlülüklerinin bir parçasıdır ve doğru hesaplanıp ödenmediği takdirde ciddi mali cezalara sebep olmaktadır.

Kira Stopaj Ne Kadar?

Taşınmazların kira ödemeleri üzerinden vergiye kira stopajı denir. Türkiye’de 2025 yılı kira stopaj oranı %20 olarak belirlenmiştir. Mesken kira gelirleri için uygulanan istisna tutarı 2025 yılında elde edilen kira gelirleri için 47.000 TL olarak belirlenmiştir. Yani 47.000 TL altındaki kira gelirleri vergiden muaf tutulmuştur.

Gelir Vergisi Kanunu’nun 94. maddesi kapsamında uygulanan işyeri kira stopajı, vergi dairesine kiracı tarafından ödenir.

Kira stopajı gayrimenkul kira gelirlerine uygulanır ve ve kira kaynaklı gelirlerin vergilendirilmesinde önemlidir.

Kira Stopaj Hesaplama Nasıl Yapılır?

Kira stopaj hesaplama sırasında stopaj kesintisi hesaplama ile aynı adımlar izlenir.

Kira stopaj oranı, gayrimenkulün türüne göre (mesken, işyeri vb.) değişiklik gösterir. Türkiye’de ortalama kira stopajı %20 civarındadır.

Kira stopaj hesaplama sırasında brüt kira belirlenir ve brüt kira üzerinden ilgili stopaj oranındaki kesinti alınır.

Sıkça Sorulan Sorular

Bu yazımızda stopaj nedir, nasıl hesaplanır, ne zaman ödenir gibi sorgular ve stopaj oranları hakkında bilgi verdik. Aynı zamanda konu ile ilgili farklı sıkça sorulan sorular aşağıda yer almaktadır:

Stopaj Ne Zaman Ödenir?

Stopaj vergisi ödemeleri aylık veya üç aylık zaman dilimlerinde ödenir. Gelir İdaresi Başkanlığı tarafından stopaj ödemeleri, genellikle her yılın başında alınmaktadır. Stopaj ne zaman ödenir sorusunun cevabı ve ödeme zamanları için veri ödeme takvimini takip edebilirsiniz.

Stopaj Vergisi Nasıl Ödenir?

Stopaj vergileri ödemeleri, Gelir İdaresi Başkanlığının internet sitesi üzerinden kabul edilmektedir.