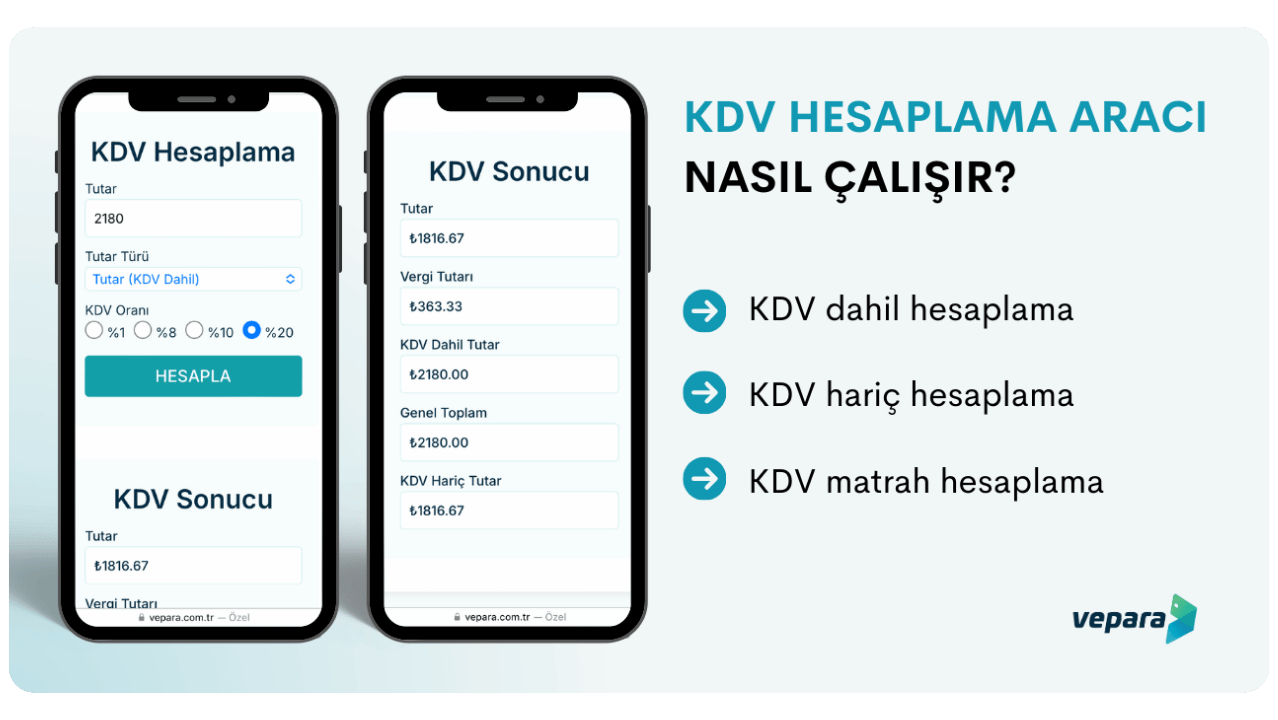

Satışlarınızı yönetmek ve işletmenizin gelir-gider dengesini optimize etmek Vepara KDV Hesaplama Aracı ile çok kolay. KDV dahil hesaplama, KDV hariç hesaplama veya KDV matrah hesaplama işlemi için ilgili değerleri girin ve saniyeler içinde KDV hesaplaması yapın.

KDV Hesaplama Aracı ile KDV dahil, KDV hariç ve KDV Matrah hesaplama işlemlerini kolayca yapabilirsiniz. Hesaplamak istediğiniz tutarı, KDV türünü ve KDV oranını girdikten sonra Hesapla butonuna basarak sonuca ulaşabilirsiniz.

KDV hesaplamak için:

KDV hesaplayıcı sayesinde doğru KDV tutarlarını kolayca bulabilir ve işletmelerinizin finansal süreçlerinde oluşabilecek yanlış hesaplama riskinden kurtulabilirsiniz.

KDV tutarı; KDV dahil hesaplama ve KDV hariç hesaplama olmak üzere iki farklı şekilde hesaplanır.

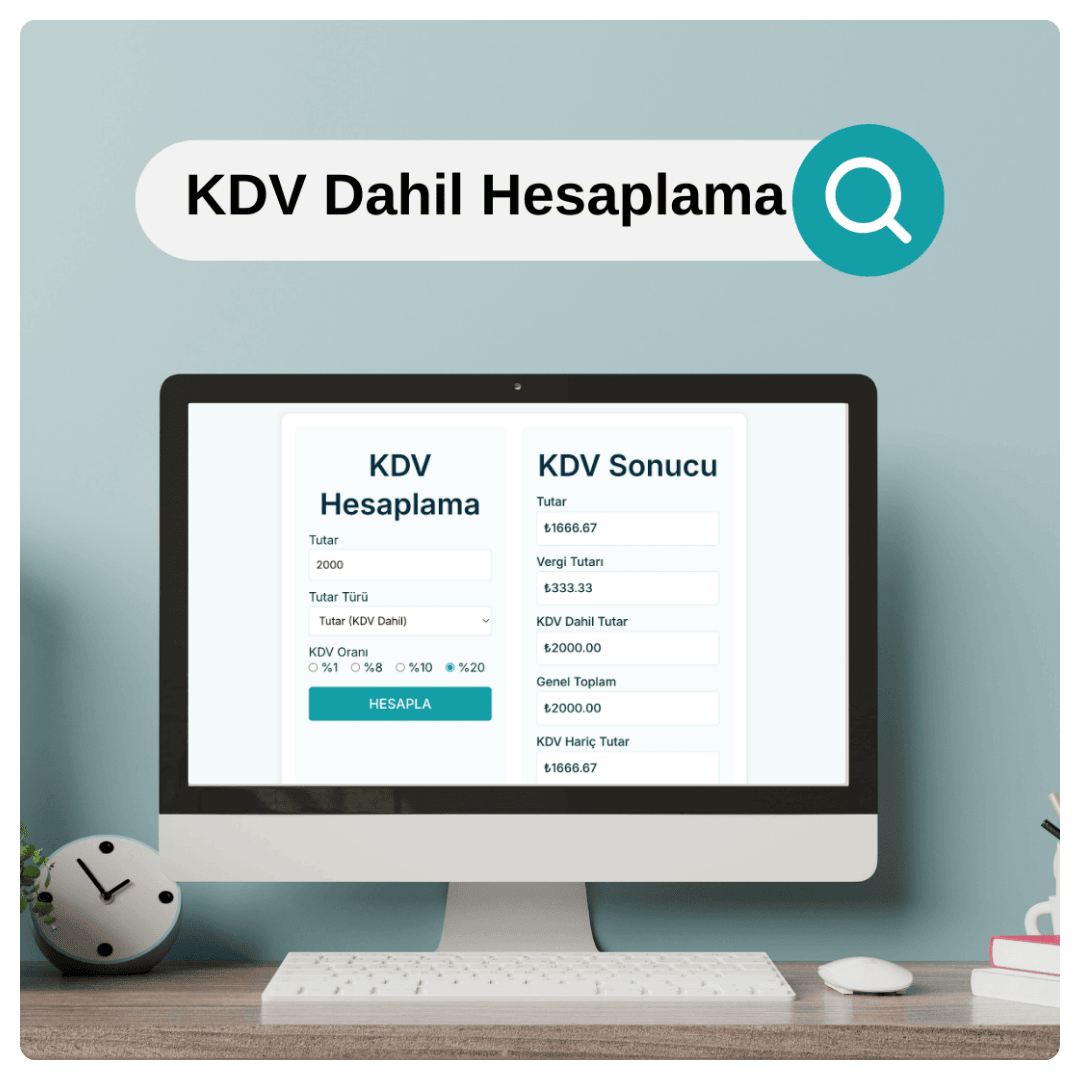

KDV dahil hesaplama için; (Net Tutar) x [1+Vergi Oranı/100] KDV dahil hesaplama formülünden faydalanabilirsiniz.

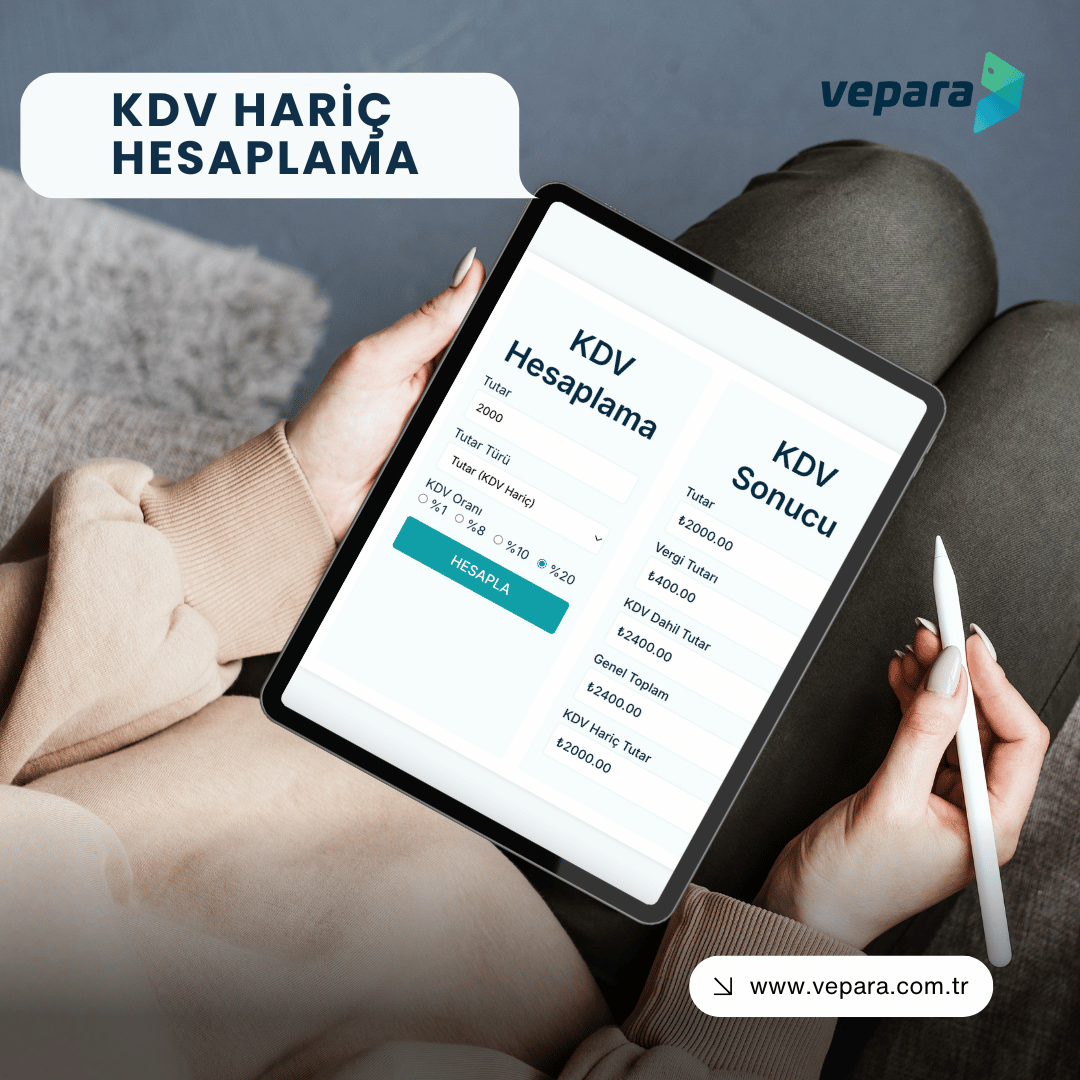

KDV hariç hesaplama yapacaksanız; (Brüt Tutar) / [1 + (Vergi Oranı/100)] KDV hariç hesaplama formülü ile KDV tutarı bulabilirsiniz.

Fakat KDV hesaplaması işletmelerin muhasebeleştirme süreçlerinde sık kullanıldığı için büyük ve virgüllü sayılarla yapılmaktadır. Bu da KDV hesaplaması sırasında yanlış sonuçlara neden olabilir.

KDV nasıl hesaplanır diye düşünmek ve olası yanlışlıkları ortadan kaldırmak istiyorsanız Vepara KDV Hesaplama Aracı ile saniyeler içinde KDV hesaplaması yapabilirsiniz.

KDV hesaplaması en basit haliyle “Ürün tutarı x KDV oranı= KDV tutarı” formülü ile yapılır. Fakat detaylı KDV hesaplamak için KDV dahil ve KDV hariç hesaplama olmak üzere iki farklı hesaplama formülü vardır.

KDV dahil hesaplama formülü; KDV Dahil Fiyat = Net Fiyat x (1 + KDV Oranı)

Bu formül ile hesaplama yapabilmek için kullanıcının ürünün net fiyatını ve uygulanacak olan KDV oranını bilmesi gerekir. KDV dahil hesaplama sonucunda tüketicinin ödeyeceği KDV dahil fiyat hesaplanmış olur.

KDV hariç hesaplama formülü; KDV Hariç Fiyat = Brüt Fiyat / (1 + KDV Oranı)

KDV hariç hesaplama sonucunda tüketiciler, satın aldıkları ürünlerde ne kadar kdv tutarı ödediklerini öğrenmiş olurlar.

Ürün ya da hizmetlerin net fiyatını ve uygulanacak KDV oranını bildiğinizde, ürünün brüt fiyatını yani tüketicinin ödeyecek olduğu KDV dahil fiyatı hesaplayabilirsiniz.

KDV dahil hesaplamada tüketicinin ödediği KDV tutarını bulmak için kullanılacak formül; KDV Dahil Fiyat = Net Fiyat x (1 + KDV Oranı) şeklindedir.

KDV dahil hesaplama örnek üzerinden açıklayacak olursak; ürünün net fiyatı 1000₺ ve %20 KDV ise 1000 x (1+0,20)= 1200₺ olur. Çıkan sonuç, ürünün KDV dahil fiyatı olacaktır.

KDV hariç hesaplama ile ödenen KDV’yi bulmak için “Brüt fiyat / ( 1+ KDV Oranı)” formülü kullanılır. Hesaplama sonucunda çıkan tutar, tüketicinin bir üründe ne kadar KDV tutarı ödediğini gösterir.

Örneğin mağazada bir ürünün etiket fiyatı 2400₺, KDV oranı ise %20 olsun. Bu ürünün KDV hariç tutarı 2400 / (1 + 0,20) = 2400 / 1,2 = 2000 ₺ şeklinde hesaplanır. Dolayısıyla mağazadan ürünü alan tüketici bu ürün için 400₺ KDV ödemiş olur.

Ürün etiketlerinde KDV dahil tutar yazmaktadır. Bu nedenle satın aldığınız ürünlerde ödediğiniz KDV ne kadar bilemiyorsanız, KDV hariç hesaplama formülü ile hesaplayabilirsiniz.

Eğer KDV hesaplaması yaparken kafanız karışıyorsa Vepara KDV Hesaplama Aracı bu işlemleri sizin yerinize saniyeler içinde yapar.

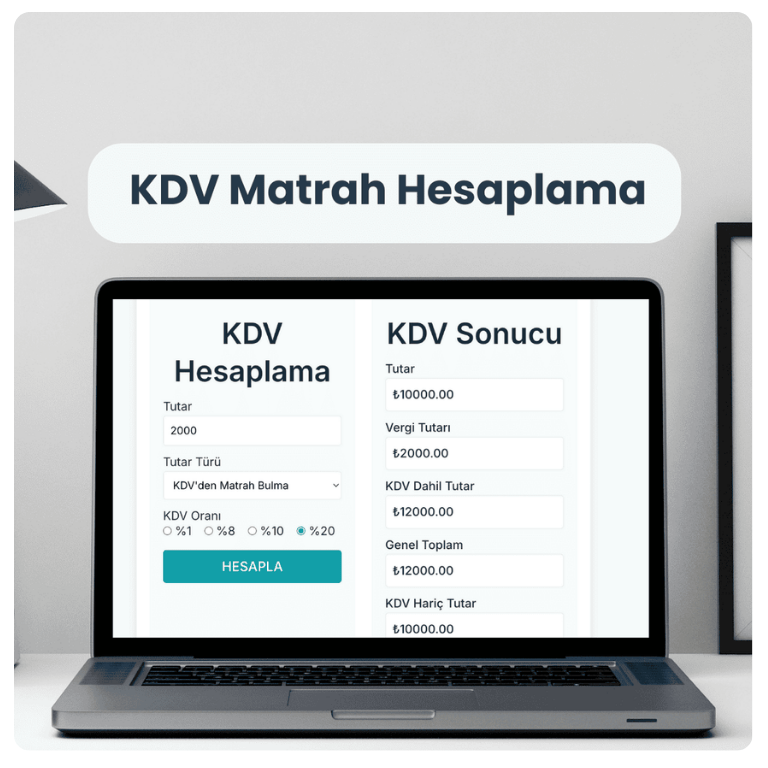

Bir aylık ya da 3 aylık KDV beyannamelerinde bildirilen, satış faturalarındaki KDV hariç fiyatların toplamına “matrah” denir. Diğer bir deyişle matrah, ürün ve hizmetlerin KDV hariç fiyatıdır.

KDV matrahı “Matrah = KDV tutarı / (KDV oranı / 100)” formülü ile hesaplanır. Örneğin %10 KDV oranına tabi bir ürünün KDV’si 300 TL ise matrah 300 x 10/100 işleminden 30 TL olur.

KDV’den matrah hesaplama formülü şu şekilde de ifade edilebilir:

İşletmelerin gelir-giderlerini muhasebeleştirme süreçlerinde KDV hesaplama işlemi büyük bir öneme sahiptir.

Hem yasal gereklilikler hem de finansal süreçlerin daha etkin yönetilebilmesi için doğru KDV hesabı yapabilmek oldukça önemlidir. KDV hesaplayıcı gibi araçlar artık bu işlemi saniyeler içinde yapabilse de şirketiniz için excel KDV hesaplama formülü ile hesaplamayı bilmeniz gerekebilir.

Excel’de KDV tutar hesaplama işlemi için;

Normalde KDV hesaplama formülü KDV Tutarı = Ürün Fiyatı x KDV Oranı şeklinde olsa da Excel’de bu hesaplamaları yapabilmek için belli kısayollar vardır.

Excel’de KDV tutarı hesaplama işlemi için ürün fiyatınız A1 hücresinde ve ürünün KDV oranı %20 ise =A1 *20% formülünü kullanabilirsiniz. Bu excel KDV hesaplama formülü, A1 hücresindeki ürün fiyatının %20’sini hesaplayarak KDV tutarını verir.

A1 hücresinde fiyatı yer alan ve KDV oranı %20 olan bir ürünün Excel’de KDV hariç tutar hesaplaması için kullanılan formül: =A1 – (A1 / (1 + 20%)) olacaktır. Örneğin toplam fiyat 120₺, KDV oranı %20 ise KDV hariç fiyat 100₺ olarak Excel’de eş zamanlı şekilde hesaplanır.

Türkiye’de KDV oranları 2024 yılı itibariyle Cumhurbaşkanlığı Kararnamesine göre %1, %10 ve %20 olarak belirlenmiş olup, mal ve hizmet türüne göre değişiklik göstermektedir.

%0 KDV uygulanan mal/hizmet türleri ise KDV muafiyeti olan ürünler olarak sınıflandırılmaktadır.

Ürünlerde uygulanan KDV oranlarının mantığı toplam katma değerin vergilendirilmesidir. Her ülkede KDV uygulamalarında farklılıklar olsa da bir mal veya hizmet teslim alındığında tüketici, KDV muafiyeti olan ürünler hariç son fiyat üzerinden daima KDV ödemiş olur. Çünkü ürünlerin etiket fiyatı, KDV dahil fiyattır ve tüketicilerden alınır.

Peki, KDV’si olmayan veya %1, %8, %10, %20 KDV olan ürünler nelerdir? Sırasıyla inceleyelim.

KDV muafiyeti olan ürün ve hizmetler aşağıdaki gibidir:

KDV oranı %1 olan ürünler:

KDV oranı %10 olan ürün ve hizmetler:

Sabun, şampuan, dezenfektan, deterjan ve ıslak mendil gibi temizlik ürünlerinine daha önce %8 KDV oranı uygulanmaktaydı, güncel KDV oranları sonrasında %8 KDV’nin %10’a yükseltilmesi ile birlikte bu temizlik ürünlerinin de KDV grubu değiştirilerek artık %20’lik dilime alındı.

Genel KDV oranı %18’den %20’ye çıkarıldı. Bununla birlikte; %0 (KDV’den muaf ürün ve hizmetler), %1 ve %10 KDV grubunda yer almayan her şeyin Katma Değer Vergisi de %20 olarak devam ediyor.

%20 KDV uygulanan ürünlerden bazıları:

KDV(Katma Değer Vergisi); bir ürün veya hizmeti teslim alanın ödediği bir harcama vergisidir. KDV oranları %1’den %20’ye kadar değişiklik göstermesinin yanı sıra KDV muafiyeti olan ürünler de mevcuttur.

KDV’yi anlamak için “katma değer” terimini kavrayabilmek gerekir. Katma değer; bir iş, ürün veya sürecin girdi ve çıktısı arasındaki farka

KDV’nin amacı, ekonomik faaliyetlerden elde edilen gelirlerin vergilendirilmesi yoluyla devlet bütçesine kaynak sağlamaktır. Ayrıca KDV, tüketicilerin fiyatları doğru bir şekilde karşılaştırabilmesi için mal veya hizmetlerin fiyatlarının net bir şekilde belirlenmesini sağlar.

KDV, ilk satıcıdan son tüketiciye kadar ortaya çıkan katma değerin vergilendirilerek devlet bütçesine katkı sağlanması için ödenen bir vergi türüdür. Katma Değer Vergisi, ekonomik faaliyetlerde vergi tutarlarının adaletli bir şekilde dağıtılmasını kolaylaştırır.

KDV’yi daima nihai tüketici öder. Tedarik zinciri aşamalarını inceleyerek açıklayacak olursak KDV satıcının aldığı bir üründe satıcıya yansıtılır, satıcı da bu KDV tutarını tüketiciye yansıtır ve ürün/hizmeti alan nihai tüketici de KDV tutarını öder. Tüketicinin ödeyeceği KDV tutarı, satın alınan ürün veya hizmetin türüne göre değişiklik gösterebilir.

KDV beyannamesi ne zaman verilir sorusu vergi mükellefi olan herkes için önemlidir. Türkiye’de Katma Değer Vergisi’ni devlete öderken sunulan belgeye KDV beyannamesi denir.

Vergi yükümlülüğünün yerine getirildiğini kanıtlayan bu resmi belgenin zamanında teslim edilmesi oldukça önemlidir.

KDV beyannamesi, aylık ya da üç aylık dönemlerde düzenlenir.

KDV beyannamelerinin veriliş süresi takvim yılına göre ayarlanır ve her ayın 24’üne kadar teslim edilir. Bu durumu bir örnek ile açıklayarak netleştirelim.

Örneğin, aylık sunulan KDV beyannamesi için; 24 Ocakta sunulması gereken belgede Aralık ayının verileri yer alır.

Aynı şekilde üç aylık KDV beyannamesinde de bir önceki üç aylık dönem yer alır.

Örneğin; Ocak, Şubat, Mart ayına ait vergi işlemleri 24 Nisan’a kadar sunulur.

Beyanname üzerinde; satış faturalarından elde edilen “hesaplanan KDV”, alış faturalarından elde edilen “indirilecek KDV” ve bunların hesaplanması sonucunda elde edilen “ödenecek KDV” yer alır.

Dikkatli ve düzenli bir şekilde hazırlanan KDV beyannamesi, vergi mükelleflerinin haklarını korur ve KDV indirimleri gibi çeşitli haklardan da yararlanmasını sağlar.

KDV muafiyeti, işletmelere vergi konusunda kolaylık sağlamak için hayata geçirilmiş uygulamalardır. Belirli şartları taşıyan, KDV muafiyet belgesi olan ya da KDV istisna yazısı bulunan işletmelerde %0 KDV (KDV muafiyeti) fırsatı sunulur.

İşletmelerin KDV muafiyetinden yararlanmak için teşvik belgesi alarak İnternet Vergi Dairesi üzerinden bu belgeyi sunması gerekir.

KDV muafiyeti iki şekilde gerçekleştirilebilir:

KDV muafiyetinde tam istisna türünden faydalanabilen işletmeler, gerekli şartlar sağlanması durumunda; hem işletmeye aldıkları teçhizatları %0 KDV ile alırlar hem de satışını yaptıkları ürünleri KDV’siz satarlar.

2023 Yılında Vergi İstisna ve Muafiyetleri ile ilgili resmi listeye buradan ulaşabilirsiniz.

KDV muafiyeti olan sektörlerden bazıları şu şekildedir: